Da chefen for Den Europæiske Centralbank (ECB), Mario Draghi, den 9. marts 2015 trykkede på startknappen til den imaginære seddelpresse og dermed satte ECB’s opkøbsprogram i bevægelse, stod der kun statsobligationer på den 60 milliarder euro (ca. 450 milliarder kroner) lange indkøbsliste. Højtratede virksomhedsobligationer fra investment grade-segmentet kom først på menuen i juni 2016.

Men selv om ECB nu har neddroslet de månedlige obligationskøb til ’blot’ 30 milliarder euro, optager virksomhedsobligationerne en stadig større del af indkøbskurven. I juni 2016 udgjorde virksomhedsobligationer kun omkring 5 procent af de samlede opkøb, i dag er andelen nærmere 15 procent.

Ved årsskiftet havde ECB købt for over 130 milliarder euro (ca. 970 milliarder kroner) investment grade-virksomhedsobligationer (eksklusive bankobligationer), og vi forventer, at de når op på ca. 175-180 milliarder euro (ca. 1.300-1.340 milliarder kroner) inden 30. september, når opkøbsprogrammet – forhåbentlig – stopper.

ECB’s relativt stigende appetit på virksomhedsobligationer har sammen med investorernes vandring fra statsobligationer mod virksomhedsobligationer trykket renterne på europæiske virksomhedsobligationer helt i bund. Det har gjort det særdeles attraktivt for industriselskaberne at refinansiere dyr gæld, iværksætte lånefinansierede aktietilbagekøbsprogrammer eller foretage virksomhedsopkøb – eller med andre ord at øge gældsætningen.

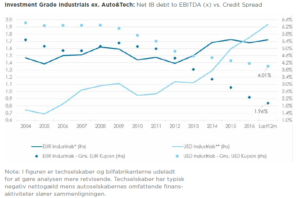

Resultatet ser vi nu tydeligt. Vores beregninger af gearingen (nettogæld i forhold til driftsresultat før finansieringsudgifter, skat og afskrivninger (EBITDA)) for de ca. 200 største globale industrivirksomheder uden for auto- og techdelsektorerne viser, at gearingsfaktoren siden finanskrisen er steget fra ca. 1,4 til 1,8 for virksomheder, der rapporterer i euro, og fra ca. 1,0 til 1,9 for virksomheder, der rapporterer i dollar. Det er i begge tilfælde rekord og giver anledning til nogen bekymring. Det vender jeg tilbage til.

Note: I figuren er techselskaber og bilfabrikanterne udeladt for at gøre analysen mere retvisende. Techselskaber har typisk negativ nettogæld mens autoselskabernes omfattende finansaktiviteter slører sammenligningen.

Som det fremgår af ovenstående figur, har de euroudstedende virksomheder mere end halveret renten siden 2010, så den gennemsnitlige kuponrente for eurovirksomhedsobligationer krøb under 2 procent ved årets udgang.

Renten presses ned af både ECB’s opkøb og af de investorer, som forlader statsobligationernes triste minusrenter og søger lykken i virksomhedsobligationer. Renten på virksomhedsobligationer udstedt i dollar er naturligvis højere grundet det højere amerikanske renteniveau, men også her er kuponrenterne faldet år for år siden 2008 og flirter nu med 4 procent-grænsen.

De største udstedere

Hvis vi kigger på, hvilke industrivirksomheder der i 2017 kastede fleste obligationer ud på det sultne marked, springer eurozonens bilfabrikanter i øjnene.

Tre af de ti største euroobligationsudstedere var bilfabrikker med VW som den helt store spiller i 2017 på grund af et efterslæb fra den store Dieselgate-skandale. Bilfabrikanterne bruger pengene til at supportere deres bilsalg, en forretning, der bidrager bedre til bundlinjen end den lavmarginale bilproduktion.

Blandt de dollarudstedende virksomheder blev der i 2017 især hentet penge til opkøb. AT&T har budt 85 milliarder dollar for at købe verdens største medievirksomhed, Time Warner, og har derfor været ude i både dollarmarkedet og euromarkedet for at fylde pungen.

British American Tobacco hentede også penge på begge markeder, da de købte sig til fuld kontrol over R.J. Reynolds Tobacco Company, mens Microsoft primært udstedte dollarobligationer, da de skulle finansiere købet af LinkedIn.

Apple udstedte for 30 milliarder dollar (ca. 180 milliarder kroner). Her blev pengene primært brugt til aktietilbagekøb, og det formål gælder også en række af de øvrige techselskaber på listen til højre i oversigten.

Omfanget af aktietilbagekøbsprogrammer er steget i de senere år, og det kan være et tegn på, at virksomhederne har fået lidt sværere ved at levere den indtjeningsvækst, som de har lovet aktionærerne. I stedet forsøger man så at levere mere indtjening per aktie ved at trække egne aktier ud af markedet.

Hvad betyder den høje gearing?

Den høje gearing er ikke et problem, så længe væksten kan betale regningen for den øgede gældsætning. Det er naturligt, at selskaberne drager nytte af de lave renter. Adgangen til et hente kapital på et obligationsmarked, der lokker med lang restløbetid og lav kuponrente, giver virksomhederne en kærkommen mulighed for at byde lidt ekstra, når der opstår en attraktiv opkøbsmulighed.

Vi ser da også flere og flere eksempler på, at ratingbureauerne accepterer overnormalt høje gældssætningsniveauer, hvis virksomhederne kan sandsynliggøre, at de inden for de næste tre år vil vende tilbage til et mere normalt gældsleje.

Vi ser da også flere og flere eksempler på, at ratingbureauerne accepterer overnormalt høje gældssætningsniveauer, hvis virksomhederne kan sandsynliggøre, at de inden for de næste tre år vil vende tilbage til et mere normalt gældsleje.

Vi er ikke vilde med udviklingen. Det gør os som investorer sårbare over for de pludselige pres på indtjeningen, som ofte popper op i perioder med lav eller negativ vækst, og som ofte fører til ratingnedjusteringer. Med efterfølgende rentestigning som konsekvens.

Opkøbsbølgen har næppe toppet. I de senere år er der hvert år blevet handlet virksomheder for ca. 3 billioner dollar globalt. Det niveau forventer vi også at se i de kommende år, og det vil fortsat ske for lånte midler, hvorved gearingen formentlig vil stige yderligere.

Situationen minder på mange måder om perioden 2005-2007, hvor der også blev købt stort ind for lånte penge. Dengang var det dog især kapitalfondene, der var aktive gennem optagelse af store banklån, mens det i dag er store selskaber, der køber mindre konkurrenter, ofte med begrænset brug af bankfinansiering. I forhold til 2005-2007 er det derfor denne gang os obligationsinvestorer, der primært står for tur, hvis økonomien vender.

Er gearingen et rødt kort til industriselskabernes obligationer?

Den rekordhøje gearing har gjort os mere påpasselige med vores eksponering over for industriselskaberne. Vi synes, at finansobligationer er mest attraktive for øjeblikket, da renten er stort set den samme. For bankobligationer ser vi navnlig tre fordele:

- Bankerne udsteder færre obligationer end før (frem til 2020/21)

- De har meget kapital som følge af de senere års øgede kapitalkrav

- Banker er tilbageholdende med store fusioner.

Kommer der en lille rentestigning, får bankerne desuden mulighed for at øge deres rentemarginal, fordi de ved en lille rentestigning vil kunne forsvare at holde indlånsrenten i ro. Stiger renten voldsomt, så boligmarkedet går i sort, er det en anden snak, men det forventer vi ikke.

Ser man sig godt for, er industriselskaberne såmænd også attraktive for BankInvest, især hvis de

- ikke optræder på ECB’s indkøbsliste

- har en robust forretningsmodel med et stærkt cashflow

- lige har foretaget fornuftige opkøb, så de er beskæftiget med at nedbringe gearingen

Hvornår stopper ECB?

Det gode spørgsmål er naturligvis: Hvad vil der ske, når ECB stopper sit opkøbsprogram? Al sund fornuft tilsiger, at når en investor forlader markedet efter at have tegnet sig for 10 procent af samtlige investeringer i hele obligationsuniverset, må der komme et salgspres. Og salgspresset kommer formentlig, lidt før den officielle melding kommer.

Når ECB stopper opkøbsprogrammet, forventer vi dog først og fremmest en korrektion i de tyske statsobligationer, om end virksomhedsobligationerne på ECB’s opkøbsliste også må blive påvirket.

Kigger vi et par år frem, skal ECB på et tidspunkt håndtere afviklingen/neddroslingen af nogle af de lån, som de har ydet den europæiske banksektor. Vi taler om lån, der på grund af den negative udlånsrente p.t. giver bankerne 0,4 procent i renteindtægter. I 2020/21 skal bankerne refinansiere for op mod 700 milliarder euro (ca. 5.200 milliarder kroner), medmindre ECB vælger at forlænge fristen, hvilket de jo nok gør. Men det bliver tidligst et tema i slutningen af 2019.

Uanset hvordan ECB’s obligationsrally lukker ned, så vil det næppe ske aggressivt, men med en blød overgang. Vi bliver forhåbentlig meget klogere efter ECB’s junimøde, hvor de ventes at afsløre deres planer for tiden efter 30. september 2018.

Kommentér dette blogindlæg herunder