Gennem flere år har det danske børsmarked stået noget i skyggen af vores svenske naboer, hvor noteringerne nærmest står i kø. Det skal der nu laves om på, og bølgebryderen i spidsen for den mission bliver biotekselskabet Orphazyme, der har Novos pengetank og Sunstone Capital i ejerkredsen.

Virksomheden vil ifølge InsideBusiness’ oplysninger officielt præsentere sine børsplaner i morgen tidlig, hvilket sker direkte i forlængelse af, at der her til aften er bestyrelsesmøde i selskabet.

Selskabet vil således præsentere sine konkrete børsplaner i en såkaldt intention to float-meddelelse, hvor man vil redegøre for hovedtrækkene i den kommende børsnotering.

Derefter forventes Orpgazyme officielt at gøre sin entré på børsen fire uger senere, efter at man har brugt tiden på først at mødes med potentielle investorer for derefter at foretage en regulær bookbuilding, hvor investorerne både giver deres bud på, hvor mange aktier de vil købe, og en indikation af prisen.

Det bliver Danske Bank og Carnegie, der får en nøglerolle i Orphazymes drømme om at kopiere biotekflagskibet Genmabs succes på fondsbørsen, og InsideBusiness erfarer, at Orphazyme samlet set vil satse på at sælge aktier for omkring 600 millioner kroner til nye aktionærer.

Potentielt kan aktiesalget blive større, da man i forbindelse med noteringen har fastsat en såkaldt green shoe, hvor investorerne får mulighed for at købe ekstra aktier for 90 millioner kroner.

Alt efter hvordan prisen på Orphazymes aktier lander, vil det medføre en markedsværdi på omkring 1 milliard kroner, og biotekselskabet bliver dermed den første af de mindre noteringer herhjemme, som både investorer, investeringsbanker og ikke mindst børsen selv har skreget på gennem flere år.

Orphazyme, der udvikler behandling til sjældne genetiske sygdomme rejste senest penge i 2015, hvor man fik 150 millioner kroner i kassen til videreudvikling af virksomhedens lægemidler.

Sagen kort

Orphazyme er et danske biotekselskab, der blandt andet har Sunstone Capital og Novo Holdings i ryggen.

Selskabet forsker i lægemidler mod sjældne genetiske sygdomme.

Orphazyme holder bestyrelsesmøde her til aften og vil i morgen udsende en såkaldt intention to float.

Orphazyme forventes at sælge aktier for omkring 600 millioner kroner ved den forestående notering, men har mulighed for at sælge aktier for i alt 690 millioner kroner.

Det er Danske Bank og Carnegie, der får hovedrollerne i den kommende børsnotering, og Orphazyme-aktien ventes at være i handel om cirka fire uger.

Biotek lagt på is

Ikke nok med at Orpgazyme bliver den første mindre børsnotering herhjemme i mange år, det er også den første bioteknotering siden Zealand Pharma gjorde sin entré på børsen i 2010.

Det er et klart vidnesbyrd om, at biotek langtfra har stået højt på investorernes ønskeseddel, hvilket især kan tilskrives de mange noteringer herhjemme forud for finanskrisen, der stort set alle sammen blev hårdt ramt, da økonomien blev presset.

Især de private investorer herhjemme investerede massivt i selskaber, der påstod at sidde på lovende lægemidler mod blandt andet kræft, men ofte viste det sig, at selskabernes drømme hvilede på et noget spinkelt fundament.

Selv øjeblikkets store investordarling Genmab var truet på livet efter voldsomme tab, og med daværende topchef Lisa Drakemann i spidsen var virksomheden en af de mest upopulære på den danske børs.

Siden har selskabet fået rettet betydeligt op på det skrantende image, men trods en fremgang de senere år har et selskab som Zealand Pharma fortsat svært ved at følge med den generelle fremgang på børsmarkedet.

Skal skyde gang i fastfrosset børsmarked

Noteringen af Orphazyme er ikke overraskende en afgørende eksamen for selskabet selv, men også for det danske børsmarked er noteringen altafgørende.

Netop i år er der nemlig langt om længe ved at være opbrud i fortidens fastlåste tankegang om, at kun selskaber med en markedsværdi på omkring 5 milliarder kroner kan gøre sig på børsen.

Som InsideBusiness tidligere har beskrevet, har blandt andet storinvestoren ATP åbnet for investeringer i mindre virksomheder, og ud over Orphazyme forventes også køkkenfirmaet TCM Group at offentliggøre sine børsplaner inden længe.

Flere aktører ser det som en afgørende faktor, at danske investorer igen får mulighed for at investere i de mindre og mellemstore selskaber, og også blandt mange rådgivere har man længe sukket efter flere noteringer.

Danmark har været begunstiget af flere store noteringer som Dong og Nets de senere år, men et børsmarked, der udelukkende er afhængig af de helt store noteringer, er sårbart, da der let kan komme år, hvor de enorme børsnoteringer kan tælles på meget få fingre.

Venturefond styrer mod bedre afkast

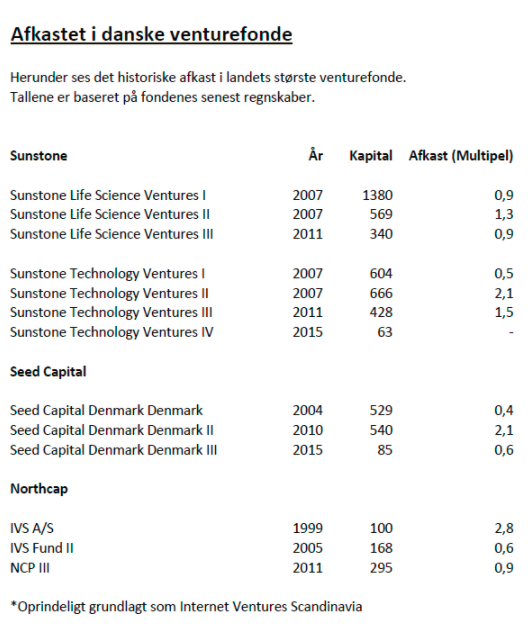

Den danske venturefond Sunstone Capital, der står bag noteringen af Orphazyme, har ligesom flere andre af de danske venturefonde gennem mange år kæmpet mod sløje afkast.

Som tidligere beskrevet i InsideBusiness har kun ganske få venturefonde herhjemme været i stand til at levere godkendte resultater, og det samme har været tilfældet for Sunstone.

Fonden, der ud over Vækstfonden også har en række investorer som Sampension, LD og Tryghedsgruppen i ryggen, har især med sine biotekinvesteringer haft svært ved at ramme den helt store jackpot i en branche, hvor et enkelt lægemiddel kan være forskellen på succes og fiasko.

Noteringen af Orphazyme kan dog være med til at give Sunstones et betydeligt boost, på samme måde som det skete tidligere på året, da fondens teknologidivision sendte modevirksomheden Boozt på børsen i Sverige.

InsideBusiness har forgæves forsøgt at få en kommentar fra Sunstone Capitals ledende partner, Sten Verland.

LÆS MERE

Ny venturefond lukker investorer med filantropi

VP vil revolutionere aktiehandel i Norden. Danske Bank og Nordea er positive

Skuffende afkast i danske venturefonde – branchen tror alligevel på lys fremtid

Børstørke truer dansk aktiemarked

Børsstjerner tryner aktiemarkedets tunge drenge